Riforma fiscale: approvati 4 decreti legislativi dal Consiglio dei Ministri

.jpg)

Sono stati approvati ieri, 28 dicembre 2023, dal Consiglio dei Ministri, in esame definitivo, 4 decreti legislativi per l’attuazione della delega al Governo per la Riforma fiscale (legge 9 agosto 2023, n. 111):

1) Decreto legislativo di attuazione del primo modulo di riforma delle imposte sul reddito delle persone fisiche (IRPEF) e altre misure in tema di imposte sui redditi

Il cambiamento più rilevante riguarda il passaggio dell’imposta sui redditi delle persone fisiche da 4 aliquote Irpef a 3.

Gli scaglioni Irpef applicati fino al 2023 sono stati 4:

- 1° scaglione per redditi fino a 15.000 euro: aliquota Irpef al 23%

- 2° scaglione per redditi da 15.000,01 euro a 28.000 euro: aliquota Irpef al 25%

- 3° scaglione per redditi da 28.000,01 a 50.000 euro: aliquota Irpef al 35%

- 4° scaglione per i redditi superiori ai 50.000 euro: aliquota Irpef al 43%.

Le nuove aliquote previste per l’anno prossimo saranno 3:

- 1° scaglione per redditi fino a 28.000 euro: aliquota Irpef al 23%

- 2° scaglione per redditi da 25.000,01 euro a 50.000 euro: aliquota Irpef al 35%

- 3° scaglione per redditi superiori ai 50.000 euro: aliquota Irpef al 43%

Viene eliminata quindi l’aliquota al 25%.

L’intervento, come si può notare, interessa soprattutto coloro che hanno un reddito compreso nella fascia media in quanto rimane invariata la percentuale per i redditi della fascia fino a 15.000 euro e superiore ai 50.000 euro.

Viene inoltre confermata la modifica della No Tax Area che passa dal limite sotto il quale nessuna imposta è dovuta di 8.174€ al nuovo limite di 8.500€, unificato per lavoratori dipendenti e pensionati.

2) Decreto legislativo in materia di adempimento collaborativo

Il Consiglio dei Ministri ha modificato il testo approvato in sede di esame preliminare, prevedendo ora la possibilità per avvocati e dottori commercialisti di avvalersi, ai fini del rilascio della certificazione del tax control framework (TCF), di consulenti del lavoro per le materie di loro competenza.

Resta comunque fermo che l’unico professionista indipendente abilitato al rilascio sia quello iscritto all’albo degli avvocati o dei dottori commercialisti ed esperti contabili.

È stata modificata, inoltre, anche la disposizione relativa alla “certificazione tributaria”, prevendendo, per i soggetti che aderiscono all’adempimento collaborativo, che la stessa attesti la corretta applicazione delle norme tributarie sostanziali, nonché l’esecuzione degli adempimenti, dei controlli e delle attività indicati annualmente con decreto del Ministro dell’economia e delle finanze.

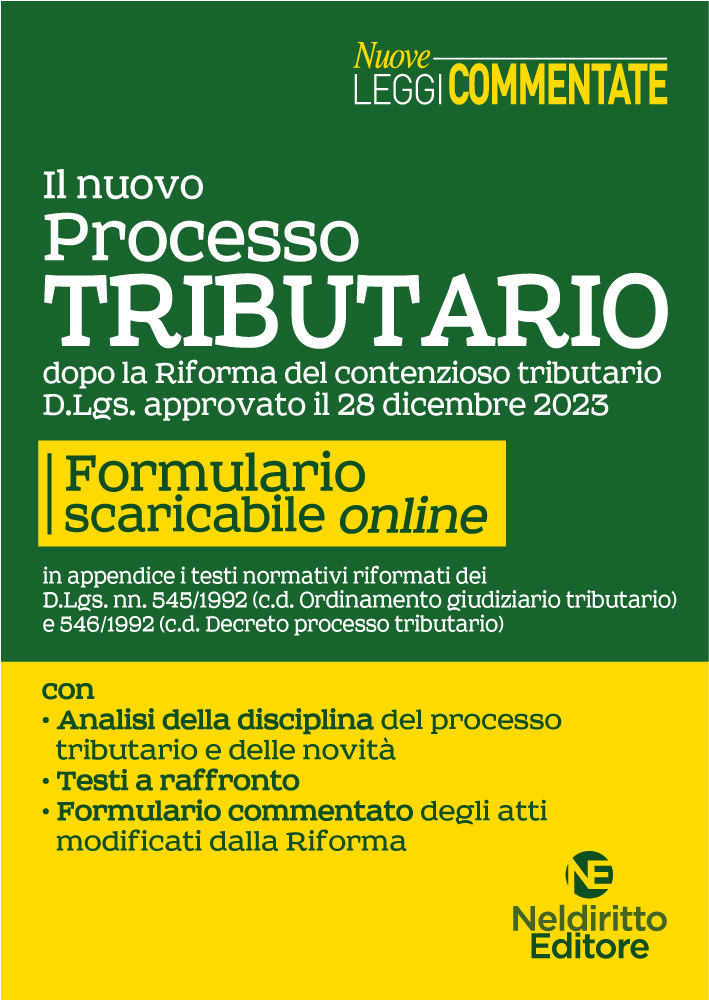

3) Decreto legislativo in materia di contenzioso tributario

Le modifiche sono molteplici:

- È ora prevista la compensazione delle spese di giudizio non solo per i casi di soccombenza reciproca e quando ricorrono gravi ed eccezionali ragioni, ma anche nel caso in cui la parte risulti vittoriosa grazie a documenti decisivi che la stessa ha prodotto in giudizio;

- Si ammette la possibilità di utilizzare la modalità di notifica e deposito cartaceo degli atti solo per le controversie in cui il contribuente si è costituito in giudizio personalmente;

- È reso possibile impugnare anche il rifiuto espresso dell’istanza di autotutela;

- È previsto che debba essere garantito, alla parte che lo richieda, il diritto di discutere da remoto anche nel caso di discussione in presenza;

- Infine, vengono chiarite ulteriormente le modalità di redazione della sentenza in forma semplificata.

4) Decreto legislativo riguardante le modifiche allo Statuto dei diritti del contribuente

A seguito dei pareri espressi dalle Commissioni parlamentari competenti e dalla Conferenza unificata, sono state apportate alcune modifiche anche allo Statuto dei diritti del contribuente.

Nello specifico:

- È stata valorizzata la vocazione delle disposizioni dello Statuto quali norme di diretta applicazione dei principi costituzionali, dell’ordinamento dell’Unione Europea e della CEDU;

- Si è previsto l’obbligo di una motivazione rafforzata rispetto alle deduzioni non accolte in sede di atti di accertamento adottati all’esito del contraddittorio con il contribuente;

- È esclusa la possibilità di prorogare il termine ordinario di 60 giorni in materia di contraddittorio preventivo;

- Viene estesa la disciplina della nullità anche ai casi di difetto assoluto di attribuzione/violazione/elusione del giudicato;

- È stata ampliata la casistica delle ipotesi di autotutela obbligatoria ad ulteriori fattispecie e, infine, vengono qualificati come annullabili gli atti dell’Amministrazione finanziaria adottati difformemente rispetto il contenuto della risposta resa a un’istanza di interpello.

Per il comunicato stampa del Consiglio dei Ministri, clicca qui.